みっく

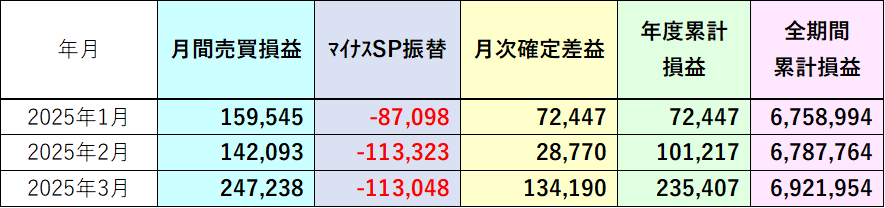

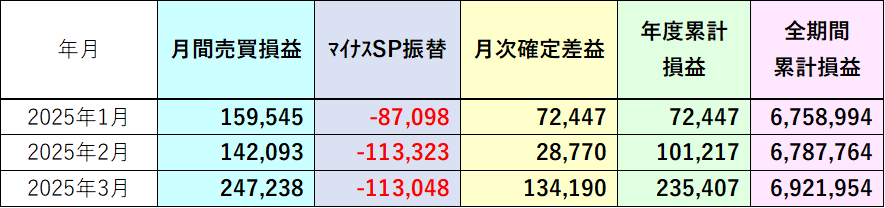

みっくトラリピを始めて、2年10ヶ月(34ヶ月目)。

2025年3月の収益はどうだったでしょうか—?

2025年3月のFXトラリピ月次損益実績報告(開始34ヶ月・2年10か月目)

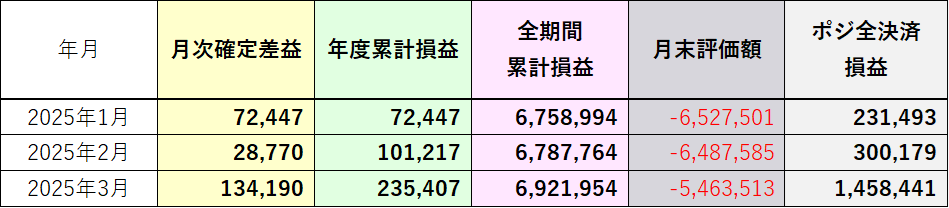

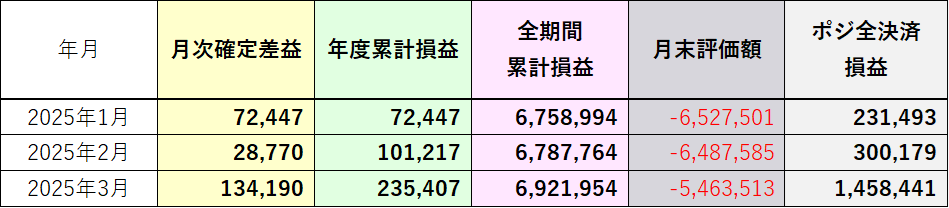

今月の実績月次損益は次の通りでした。

今月の総評

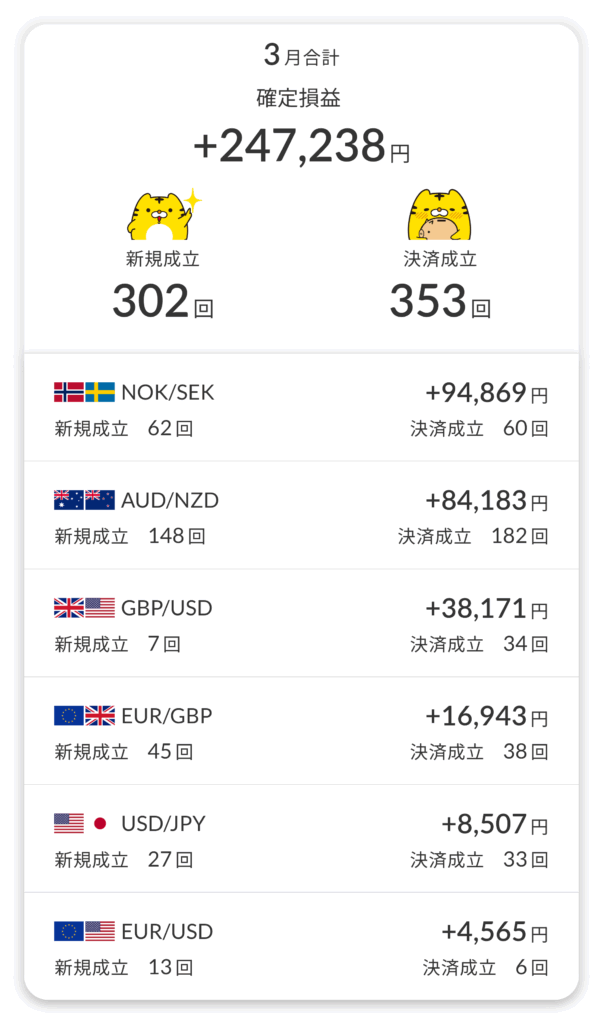

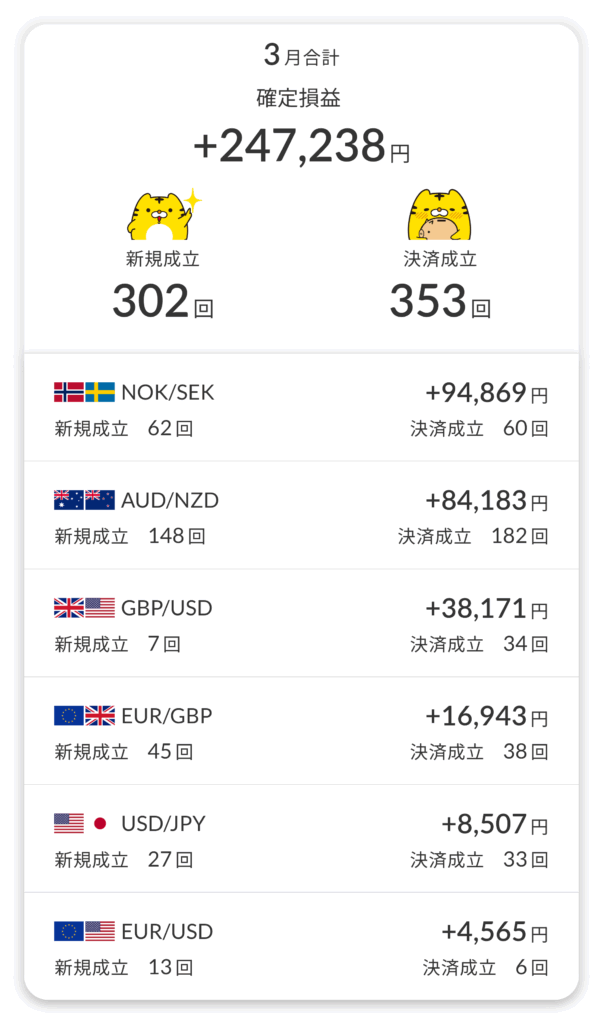

3月は確定差益が+134,190円。月内の売買回転は新規302回・決済353回で、日次では小幅なマイナスが1日(3/21 ▲1,216円)のみと、安定した積み上げでした。

通貨別ではNOK/SEK(ノックセック)が+94,869円で牽引、次点はAUD/NZD(オージーキウイ)の+84,183円、GBP/USD(ポンドドル)の+38,171円が続き、EUR/GBP(ユーロポンド)も+16,943円と堅調でした。

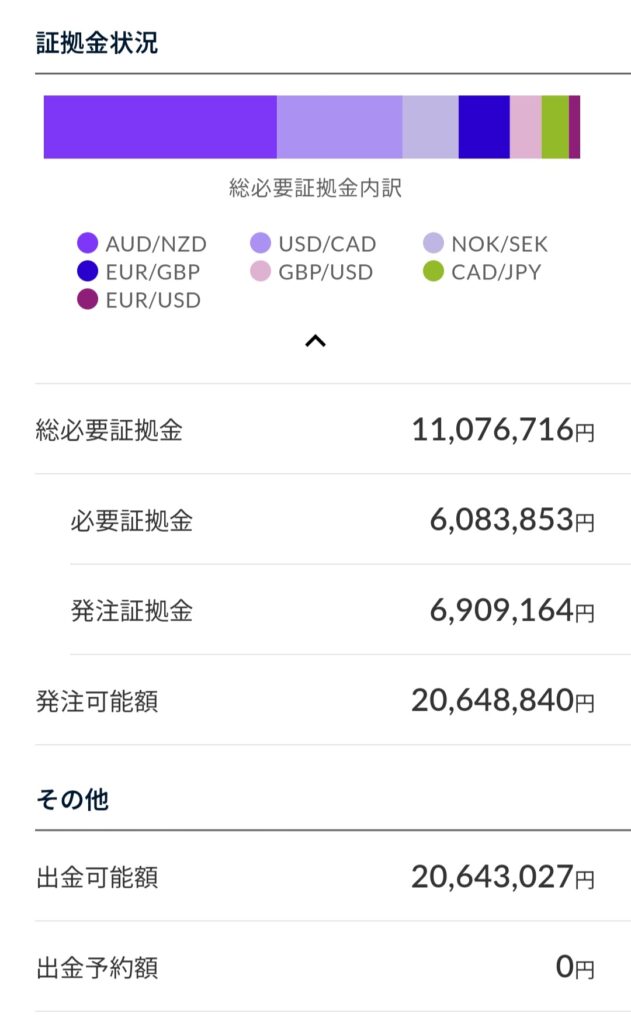

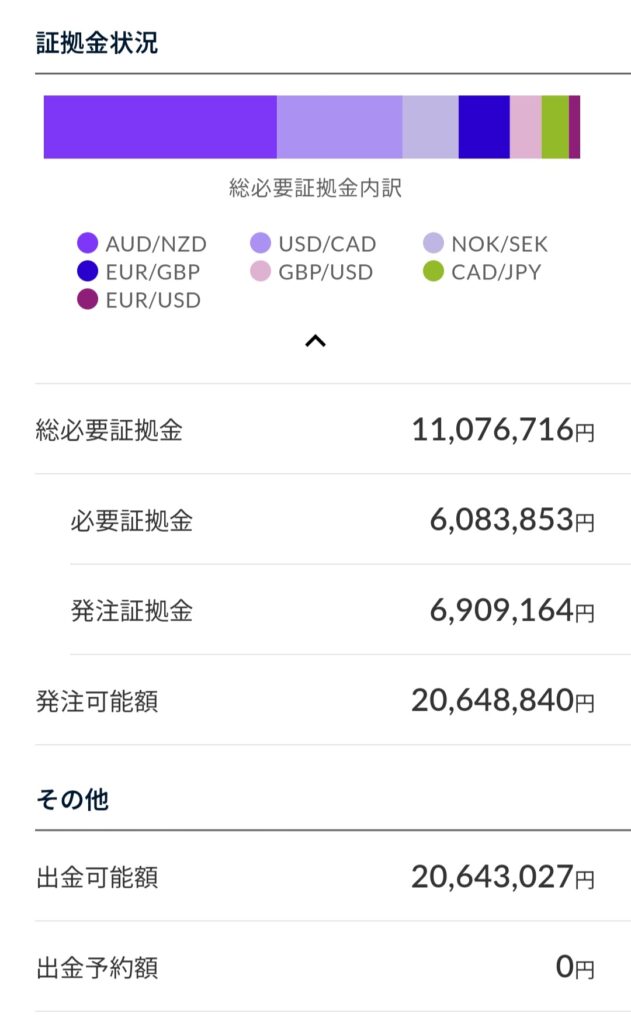

評価面は月末時点で評価損益▲5,463,513円(プラススワップ含む)、証拠金維持率521%。必要証拠金は6,083,853円に対し発注可能額が20,648,840円と、余力は十分に確保できています。

スワップ振替は▲113,048円とやや重く、USD/CAD(ドルカナダ)の売り玉が評価面で足を引っ張る一方、稼働レンジ内の回転が効いて確定面はプラスを確保しました。AUD/NZDは上下動に素直に反応して決済が積み上がり、NOK/SEKは月前半の戻り局面を捉えた利確が寄与しています。

欧州では地政学関連の思惑からユーロ買いが強まる場面があり、ユーロ系はレンジ上限付近での新規を意識。北米は相互関税整理の報が意識され、ドルカナダのボラ再拡大リスクに注意しつつ、戻りでは評価圧縮を優先する構えです。

材料難のAUD/NZDはテクニカル主導の往来で決済が積み上がり、NOK/SEKは戻り局面を活かした利確が寄与しました。スワップ振替▲113,048円の逆風下でも、レンジ回帰を丁寧に拾ってプラスを確保できた月でした。

3月の動き(通貨別ハイライト)

- NOK/SEK(ノックセック):+94,869円。急落後の戻りで決済が加速し、月間トップの寄与。

- AUD/NZD(オージーキウイ):+84,183円。材料薄の中でテクニカル主導の往来にフィット。

- USD/CAD(ドルカナダ):確定は小幅ながら、売り評価は重め(月末時点で▲4,096,989円)。

- EUR/USD(ユーロドル)/EUR/GBP(ユーロポンド):ショート中心の運用方針に沿って小刻みに利確。

- USD/JPY(ドル円):+8,507円。149円近辺のもみ合いで軽めの寄与。

リスクと運用姿勢(4月への持ち越し)

必要証拠金と維持率は健全水準。発注可能額が厚いため、急変時は安全マージンを維持しつつレンジ再構築で対応します。

評価面ではUSD/CAD(売)とクロスの一部が負担。スワップ振替の影響も踏まえ、上振れ局面では含みの圧縮を優先。

毎月コンサルで設定を見直し、環境変化に応じて最適化しています。実装後は自動売買に任せて時間を確保しつつ着実に利益を積み上げられており、継続的なサポートに感謝しています。

評価は重めでも確定は着実プラス。NOK/SEKとAUD/NZDが牽引。USD/CADは戻り待ちで圧縮方針、維持率521%・余力十分で守りを固めつつコツコツ継続します。

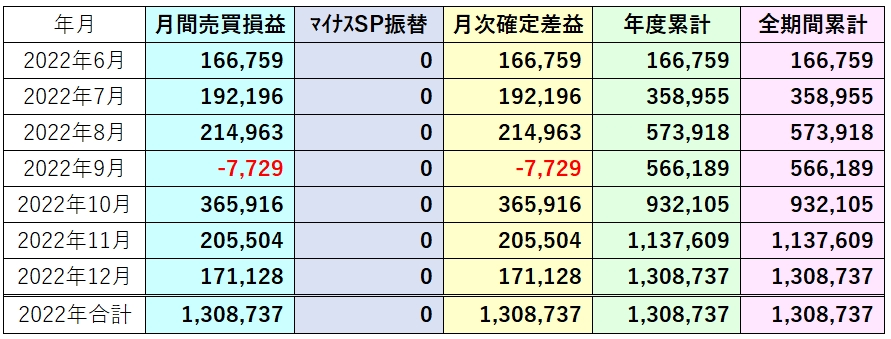

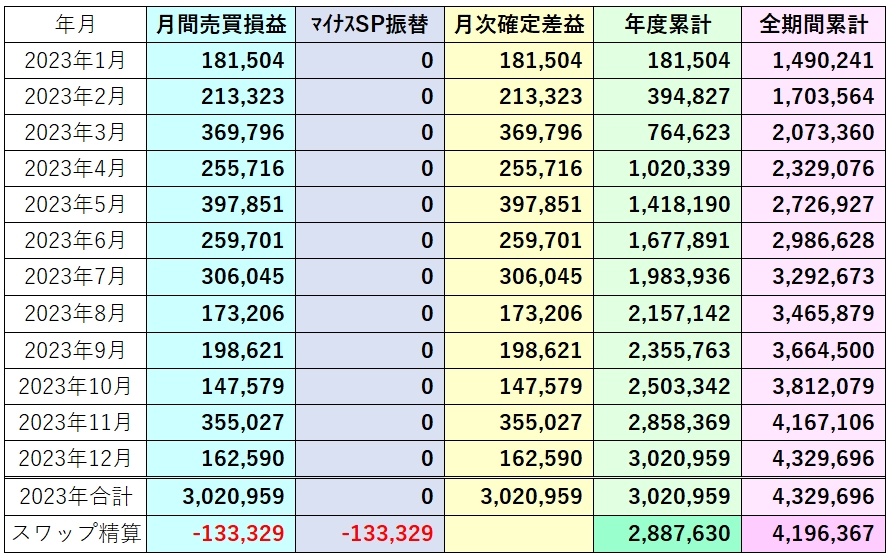

トラリピ開始からの累積実績損益の推移

この運用は、マネースクエアの「トラリピ」を使っています。値動きの幅を活かして長期的な運用ができるのが特徴です。

「自分でも試してみたい」と思った方は、こちらからぜひ公式ページをご覧下さい。

2025年3月のFXトラリピ収益・通貨ペアの内訳

NOK/SEK(ノックセック):+94,869円 / 新規62回・決済60回

月前半は下押し後の戻りが目立ちました。ボリンジャーバンド下側から中心線(20日線)へ回帰する動きが続き、グリッド(一定間隔の自動注文)に当たる回数が増加。急落からの戻りで利確が進み、利確が連続して月間トップの寄与となりました。

ロングのみの基本設計でプラススワップも溜まりつつの決済です。欧州の防衛需要観測などで一時的な買い戻しが入ったとみられ、短期の勢いは一巡して落ち着きつつあります。

AUD/NZD(オージーキウイ):+84,183円 / 新規148回・決済182回

行ったり来たりのレンジが継続。20日移動平均の前後で上下する場面が多く、上振れしてもボリンジャーバンド内へ戻る動きが出やすかったため、グリッドへのタッチが増え、利確が連続しました。

GBP/USD(ポンドドル):+38,171円 / 新規7回・決済34回

上昇一服の戻りが多い月でした。ローソク足は上ヒゲが目立つ失速が散見され、20日線へ戻る流れで自動の利確が複数回発生。往来が続いたことで小口の確定が積み上がりました。

EUR/GBP(ユーロポンド):+16,943円 / 新規45回・決済38回

小幅レンジ中心。20日線付近の往来が多く、上方向は上ヒゲで失速→回帰の形が繰り返され、グリッドへのタッチから利確がコツコツ積み上がりました。含みは小さめで推移です。

USD/JPY(ドル円):+8,507円 / 新規27回・決済33回

イベント前後の往来が増え、20日線付近へ戻る場面で自動の利確が発生。片側に走る時間は短く、レンジ寄りの推移で小口の積み上げにつながりました。3月21日で設定を解除しました。

EUR/USD(ユーロドル):+4,565円 / 新規13回・決済6回

一時的にユーロ買いの上振れがありましたが、その後20日線へ戻る動きが数度発生。ショート方向の注文がヒットして小口の確定となりました。往来は限定的で、回転は控えめです。ショートのみの方針を維持しています。

USD/CAD(ドルカナダ) 今月は確定なし

今月の確定取引はなしです。評価は重い場面が続いていますが、耐えていきます。関税関連の材料が整理されるとボラが再拡大する可能性があるため、余力を厚めに維持しながら対応します。

主役はNOK/SEKとAUD/NZDで、レンジ回帰の循環がきれいに出ました。

どちらも戻りが出やすい型で、20日線へ回帰する動きが重なり自動の利確が続きました。

EUR系は上振れに注意しつつ、上ヒゲ→回帰の流れで細かく着地。

ドル円はイベント前後の往来で小口を積み上げ、全体として“待つ→当たる→利確”の好循環でした。

この運用はマネースクエアの自動売買「トラリピ」を活用しています。値幅の往来を収益源に、手間を抑えながら長期でコツコツ積み上げる設計です。詳しい仕組みや最新条件は公式でご確認ください。

証拠金維持率と評価損は?

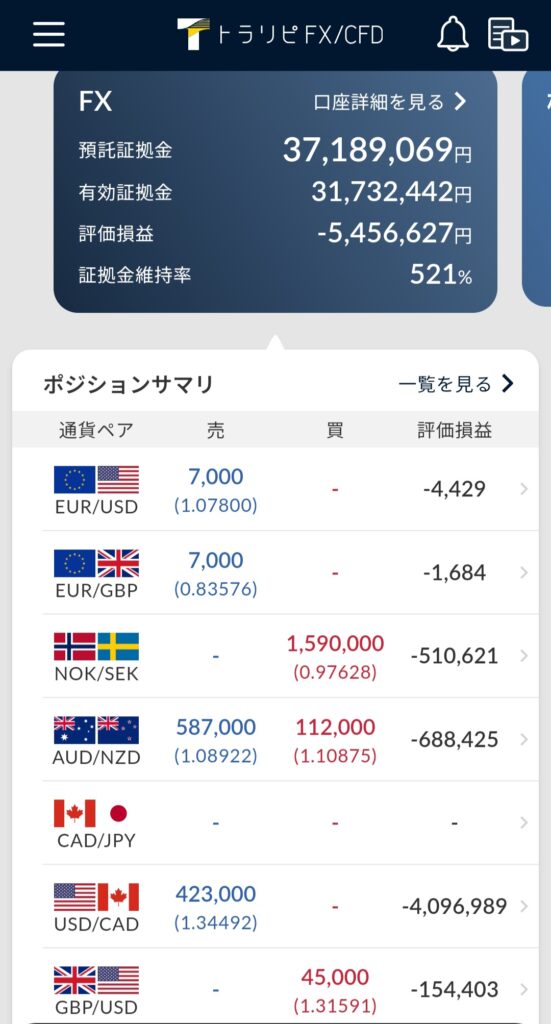

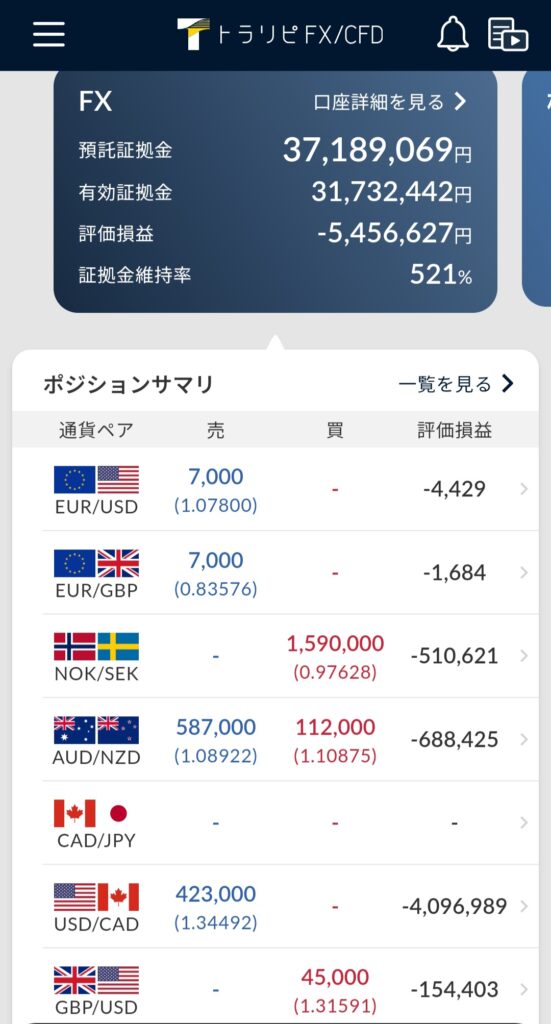

2025年3月31日のポジションサマリ

預託証拠金:37,189,069円

有効証拠金:31,732,442円

評価損益:▲5,356,627円

証拠金維持率:521%

USD/CAD(ドルカナダ)の失敗トラリピ設定

USD/CAD(ドルカナダ)は裁量で設定した2つのレンジの評価損が影響して、他の通貨ペアよりも評価損が大きい形です。

コンサルをやる前の2022年8月に自分で仕掛けた設定がずっと含み損&マイナススワップです。

なお、USD/CAD(ドルカナダ)の裁量売りを1.300~1.315という狭い帯で0.3万通貨×複数本入れてしまった反省点は継続管理中。

解消までは“失敗事例”として明示し、ロットと本数のバランスを厳守します。

今月もUSD/CAD(ドルカナダ)が含み損を抱えたままなのですが、想定範囲内です。マイナススワップが結構きつくなってきますね。

1.32を下回るまで、マイナススワップを支払い続けますが、それ以上の収益を上げれる見込みで、持ち続けていきます。

USD/CAD(ドルカナダ)の継続中の裁量設定(失敗設定です)

現在、稼働しているのはマネースクエアの世界戦略の3通貨ペアとNOK/SEK(ノックセック)、GBP/USD(ポンドドル)となります。

CAD/JPY(カナダ円)はトラリピ設定はしたままですが、レンジを外れています。EUR/USD(ユーロドル)は再度、新規で設定しました。

AUD/NZD(オージーキウイ)

EUR/GBP(ユーロポンド)

USD/CAD(ドルカナダ)

NOK/SEK(ノックセック)

GBP/USD(ポンドドル)

EUR/USD(ユーロドル)…新規追加(再設定)

CAD/JPY(カナダ円)…レンジアウト

引き続き、USD/CAD(ドルカナダ)は捕まったままです…笑

もう1.32よりも下へ行くタイミングはなかなか来ないのだろうか…泣

FXの自動売買をやってみてわかったことは、資金管理の重要性です。

トラリピ設定では、ロスカット設定をきちんと管理し、資金配分には少し余力を持たせることが大事だと思いました。

ロスカットに関しては裁量取引でも自動売買でも基本的に同じですが、トラリピの自動売買ではロスカット設定を深く持ち、耐える方向で考えるため、損切りが難しいことが多いのが実際のところです。

それでも、設定をしっかりと行い、レンジ幅を超えた際にはロスカットを実行し、再度仕切り直す形を取ることが重要です。

今回の結果も、マネースクエアのトラリピでの運用です。

「同じように試してみたい」と感じたら、まずは公式ページで詳細をご確認ください。

2025年3月のFX投資元本(トラリピ運用資金)

預託証拠金 3,708万円/有効証拠金 3,056万円/入出金累計 3,010万円。

2025年2月時点の入出金累計は3,010万円(先月比変化なし)。

預託証拠金(入金+利益分)は3,708万円、有効証拠金は3,056万円となりました。

評価の重い通貨は急がずに解消を待つ方針です。

引き続き余力を厚めに確保し、分散とロット抑制で継続性を重視していきます。

トラリピは、あらかじめ並べた自動注文に価格が当たるたびに淡々と利益確定してくれる仕組みです。

詳しい始め方や最新条件は公式でご確認ください。

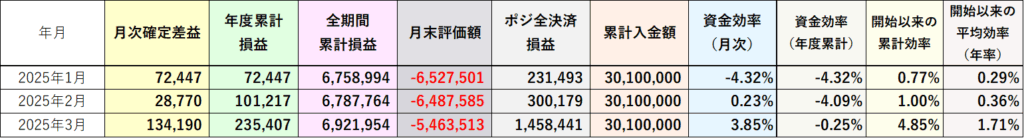

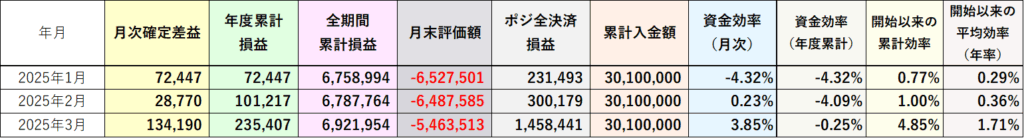

評価損益を含め、全決済したときの損益は?

在庫(未決済ポジション)をいま全部まとめて決済したらどうなるか、という「もしも」の指標です。評価損益を丸ごと含めるため、月ごとのブレは大きくなります。

普段の運用判断は確定ベースを主に確認し、全決済は現在地の温度計として併用します。

自動売買はナンピン前提でポジションを持ち続けるため、評価損は常に発生しやすい設計です。

評価損益は保有するポジションが多くなれば、評価損も増えますが、ポジションを持たなければ決済もない形です。

評価損益は毎日変動するため、その時々で変わってしまいますが、

参考として「すべてのトラリピ設定を解除し、月末時点で全決済した場合の仮定値」を掲載します。

損益を含めた全決済損益(仮定値)

- 月末評価額:−5,463,513円

- 期末に全ポジションを決済した場合の損益:1,458,441円

全決済は、倉庫の在庫を一括で処分するイメージです。

在庫の増減や値引き(評価の山谷)もすべて加味するため、短期の波は大きくなります。

確定の積み上げを“足腰”、全決済の上下を“風向き”として、両方を見比べていきます。

評価損は小売業の在庫に似ています。売れる(決済される)まで抱えることで将来の売上原資となる一方、在庫ゼロでは売上も立ちません。

短期で評価が膨らんでも、設定の分散と余力があれば回収のチャンスは巡ってきます。焦らず、回転が効く通貨で着実に在庫を減らしていきたいです。

したがって、全決済はあくまで仮定の確認に留め、運用は継続します。

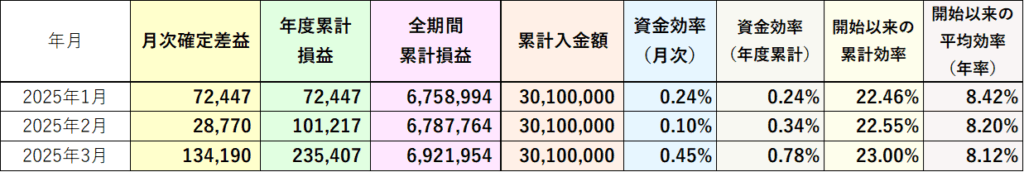

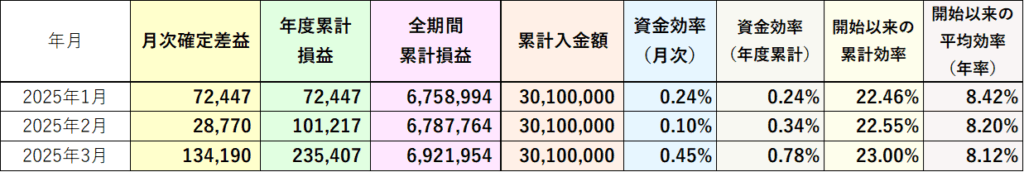

資金効率の定義と比較

資金効率(評価損なし):当月の確定利益のみを投下資金で割った月次指標です。

資金効率(評価損込み):当月の確定利益+評価損益を投下資金で割った仮定指標です。

いずれも「月次/年累計/開始来累計/開始来平均(年率換算)」の4指標で追跡し、ブレ幅と持続性を点検します。

資金効率の推移(月次・年間累積・開始以来・平均)

資金効率(評価損益なし)

- 月次資金効率:0.45%

- 年間累積資金効率:0.78%

- 開始以来の累積資金効率:23.00%

- 開始以来の平均効率(年率換算):8.12%

3月の月次は0.45%で年内最高(1月0.24%、2月0.10%)。この伸びが寄与し、年累計は0.78%へ上昇しました。開始来累計23.00%/開始来平均8.12%と比べると、今月は長期平均を上回るペースで回りました。

資金効率(評価損益込み)

- 月次資金効率:3.85%

- 年間累積資金効率:-0.25%

- 開始以来の累積資金効率:4.85%

- 開始以来の平均効率(年率換算):1.71%

3月の月次は3.85%と大幅改善(1月▲4.32%、2月0.23%)。その結果、年累計は▲0.25%まで回復しました。

開始来は4.85%、平均**1.71%**で、評価込みの長期成績はまだ控えめ。

戻りが続けば年累計のマイナス解消が視野に入ります。

過度に設定を広げず、回転で戻す設計を続けます。

開始以来の平均効率(年率換算)が、実力の“地力”を最も素直に表すと考えています。

短期の勝ち負けより、この平均を上げすぎず下げすぎず、ブレない速度で積み上げるのが目標です。

今月の資金効率まとめ

評価“なし”は0.45%と地力を確認、評価“込み”は3.85%で年累計を▲0.25%まで引き上げました。

「なし=基礎体力」「込み=現在地の見え方」として継続点検し、来月は往来次第で評価込みの%がさらに伸びやすい局面です。

開始以来の平均効率(年率換算)は、ドローダウン期に粘れるかで将来の伸びが変わります。焦らず月次で継続することが最重要です。

評価込みは風向き次第で上下しますが、評価なしは運用の基礎体力を映します。体力がぶれない限り、風が変わるたびに前へ進めるはず。無理をせず、良い往来を待ってコツコツ拾います。

2025年3月時点のトラリピ設定(追加・変更・削除)

今月のトラリピ設定はEUR/USD(ユーロドル)のショートを再設定しました。

また、USD/JPY(ドル円)の設定を短期で利確し、トラリピ設定を削除しました。

EUR/USD(ユーロドル)のトラリピ設定

ユーロ側の金利・財政見通しで上振れても、米金利や指標で押し戻されやすい構図。

ナンピン覚悟で設定していきます。(笑)

売りはプラススワップのため、保有が延びてもコスト負担は限定的です。

EUR/USD(ユーロドル)の再設定 ①1.09~1.06

EUR/USD(ユーロドル)の再設定 ②1.12~1.09

テクニカルでは1.09〜1.12のボックス内での往来が続きやすい配置(20日線近辺での反転が多め)。上振れ後の**押し戻し(戻り売り)**を取りにいく売りレンジです。

ファンダ面では、ユーロ側の防衛支出・長期金利観測で一時的なユーロ買いが出ても、米景気・FRB観測との綱引きで一方向に走りにくい状況。

本口座条件では売りがプラススワップのため、保有期間が伸びてもコスト負担が重くなりにくい点を評価。上→回帰の往来とスワップの両輪でコツコツ積む想定です。

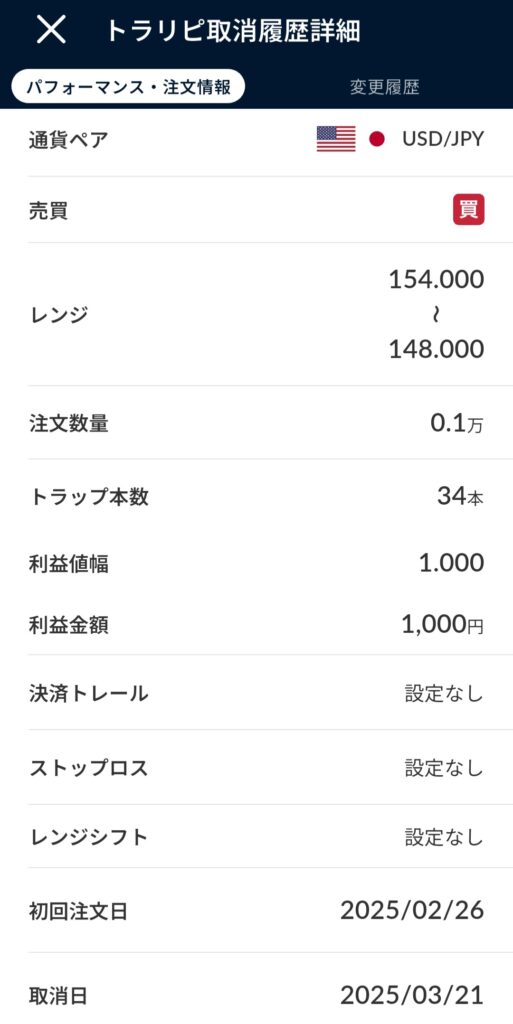

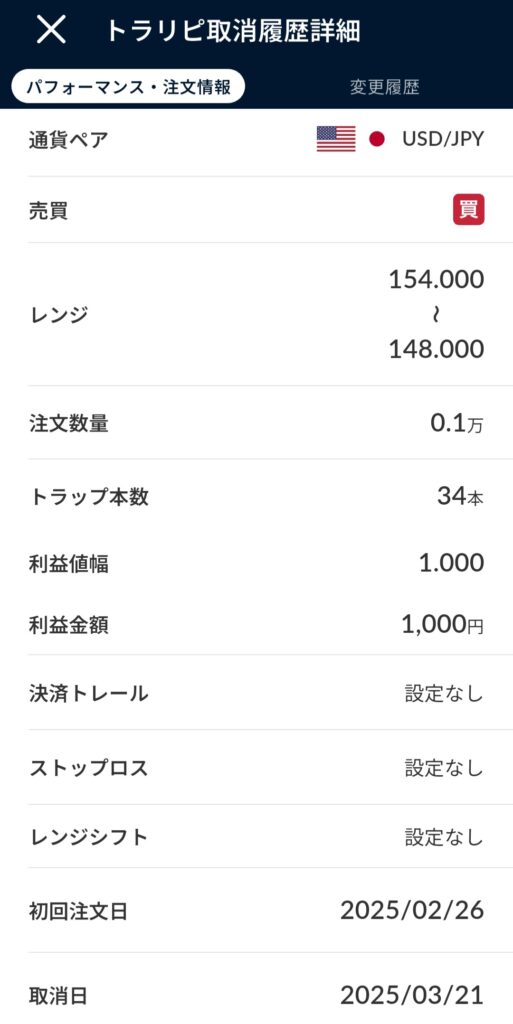

USD/JPY(ドル円)の2025年3月時点でのトラリピ削除

USD/JPY(ドル円)の買いトラリピを3月21日で利確し、削除しました。(2/26から3/21まで)

設定期間中は149円台〜154円を中心に往来。イベント前後の上げ下げで着実に利確が入り、取消時も評価残はなくクローズできました。

直近の材料(米金利・通商ヘッドライン・円サイドの政策思惑)でボラティリティが変化しやすいため、本ペアは相場状況を見ながら再稼働を検討します。

2025年3月末時点のチャート

2025年2月、米政権はカナダ・メキシコに追加25%、中国に10%の関税方針を発表。

貿易摩擦とインフレ懸念が強まり、ドル買いが優勢に。発表直後は円が155円台後半へ下落しドル全面高。月中には「相互関税」計画の覚書も公表され、不確実性が一段と増しました。

追加関税方針(加・墨に+25%、中に+10%、その後「相互関税」検討)が材料となり、EUR/USDは戻りが鈍化しやすく下押し圧力が継続、節目割れを試す場面が増えました。GBP/USDも上値が重く、戻り売り優勢の地合いでした。

USD/CADはカナダ向け関税観測でカナダドルが相対的に弱含み、上方向に振れやすい展開。

一方、北欧・資源通貨(NOK/SEK、AUD/NZD)は対ユーロ・対ドルでボラ縮小ながら、欧州景況や米金利観測に連動して上値は抑制される傾向でした。

トランプは外交の脅しの材料として使っているため、動きが読めない形になっています。

AUD/NZD(オージーキウイ)の日足チャート

AUD/NZD(オージーキウイ)日足チャート分析と展望

【テクニカル】

全体はレンジ。1.06〜1.11付近の価格帯で往来し、月末は1.10前後。20日線の上下での反転が多く、上値ではローソク足の上ヒゲがやや増え、ボリンジャーバンドの±1σを出ても中心線へ回帰しやすい地合いでした。

RSIは50近辺の滞在が長く、過熱感は限定的。上は1.1150〜1.1200の抵抗、下は1.0750〜1.0800の支持が意識されます。

【ファンダ】

豪州・NZともにインフレ沈静と成長のバランスを見極める局面で、政策金利観測は大きな方向感を欠きました。

中国需要や乳製品指数など外部要因も一進一退。強い決め手が乏しく、月内は材料待ちの「値幅消化」が続いた印象です。

【トラリピ】

トラリピ設定的にはロングとショートのど真ん中なので、ここでレンジしてくれたらめちゃくちゃありがたい所です。

自動売買では、こうした上振れ→回帰でグリッドに触れる頻度が増え、決済が連続しやすい地合いでした。下方向も同様に、下振れ後は20日線へ戻りやすく、片側に走り切る“ドライブ”には発展しにくい構造です。

評価は一部を持ち越しつつ、「当たって戻る」の往来が保たれる限り、翌月もタッチ回数の確保が見込めます。

EUR/GBP(ユーロポンド)の日足チャート

EUR/GBP(ユーロポンド)日足チャート分析と展望

EUR/GBP(ユーロポンド)は、トラリピ設定の下限でレンジしてくれてますね。

【テクニカル】

0.834〜0.840の狭いレンジ。上振れても上ヒゲで押し戻され、終値は0.836前後に収束。

全体は小幅レンジ。月末時点でも大きな方向性は出ていません。価格は20日線の上下で短い波を繰り返し、上に出ても上ヒゲで失速して中心線へ戻ることが多く見られました。

ボリンジャーのバンド幅も縮小傾向でトレンド発生の前段階。0.842上抜けなら上方加速、0.834割れならレンジ下放れに注意です。

イベント起因の上振れも、終値ベースでは行って来いになりやすく、片側ドライブに移行しにくい点が特徴です。

【ファンダ】

月中は欧州の防衛支出増期待や長期金利上昇観測がユーロを下支え。

一方、英国は利下げ時期の思惑が交錯しつつも指標はまちまちで、差は決定打にならず。

地政学のヘッドライン次第でユーロに一時的な買いが入るも、持続性は限定的でした。

USD/CAD(ドルカナダ)の日足チャート

USD/CAD(ドルカナダ)は、1.41まで下がってきたと思いきや、再度上がってしまい、1.44中盤まで来ました。

【テクニカル】

1.3980〜1.4000の支持帯を背に反発し、月末は1.437台。20日線の上での滞在が長く、押し目は浅めで上向きバイアス。

短期の抵抗は1.4450〜1.4500、下は1.4200と20日線が初期サポートとなっています。

【ファンダ】

米国の関税強化や相互関税の思惑が断続的に意識され、米景気の底堅さ観測も重なってドル優位かなと。

原油は方向感に欠け、カナダ支援にはなり切らず。4月初旬の通商整理報道待ちの空気が強く、ヘッドラインで上下に振れやすい構図でした。

【トラリピ】

先月に引き続き、レンジアウトしているため、マイナススワップを耐える状況。トランプ関税の影響をモロに受けてしまっています。

NOK/SEK(ノックセック)の日足チャート

NOK/SEK(ノックセック)日足チャート分析と展望

【テクニカル】0.93台からの急落後にリバウンド。ボリンジャー下限から中心線へ均して戻る動きが続き、月末は0.955前後。

20日線をまたぐ小幅な反転が増え、RSIは30台から50近辺へ回復。上は0.960〜0.965、下は0.940付近が目先の分岐。

【ファンダ】北欧は金利ピーク感が漂いつつ、スウェーデンの防衛関連思惑や欧州の需給不確実性がSEKのボラを高めました。

米金利やエネルギー相場の影響は相殺気味で、方向性は決め手に欠ける一方、「下押し後の買い戻し」が出やすい月でした。

【トラリピ】

トラリピ設定は 0.93からのリバウンドで設定がドンピシャにハマった感じですね。

自動売買は“ロングのみ”でプラススワップ方向に限定しているので、利確時には嬉しい金額になりますね。

GBP/USD(ポンドドル)の日足チャート

GBP/USD(ポンドドル)日足チャート分析と展望

【テクニカル】1.23〜1.35の広いレンジ内で、月内は1.29前後へ高値圏からの調整でしょうか。

上ヒゲが目立ち、20日線へ回帰する値動きが繰り返されました。

RSIは中立帯の滞在が長く、勢いはやや鈍化。1.3000上の滞在延長で強気、1.2800割れで下押しに注意かなと…。

【ファンダ】英国のインフレ鈍化ペースと成長鈍さの綱引きで、BOEの利下げタイミング観測は定まらずでした。

米金利の上振れ局面ではドル高圧力が勝りやすく、月間では方向感が出にくい構図でした。

【トラリピ】

2月から引き続き、上昇の流れで利確が進んでいます。

EUR/USD(ユーロドル)の日足チャート

EUR/USD(ユーロドル)日足チャート分析と展望

【テクニカル】1.06〜1.09のボックス相場。一時上放れを試すも定着せず、月末は1.082前後。

20日線付近での反転が多く、バンド拡大も限定的。1.0900の上抜け定着で上方向、1.0750割れで下方向へバイアスが傾きやすい配置です。

【ファンダ】欧州の防衛支出や支援強化の見通しで長期金利が上向く局面があり、ユーロ買いの火種に。

ただ、米景気やFRBの利下げ時期観測が揺れ、ドル買いも随時入るため、月間では綱引き。地政学ヘッドラインに敏感な一方、基調はまだ中立寄りです。

【トラリピ】

今月はEUR/USDの設定を復活させました。イメージとしてはショートをナンピンしていく流れですが、スワップをうまく貯めてくれたら良いなと。

CAD/JPY(カナダ円)の日足チャート

CAD/JPY(カナダ円)は全然下がってくる気配はないですね。下のほうでじっくり待つしかないです。ノーポジが続きます。

CAD/JPY(カナダ円)日足チャート分析と展望

【テクニカル】年初からの下落後に戻り基調となりました。月末は104円台で、2月安値からは切り返し。20日線近辺での揉み合いが続き、105円前後が直近の上値抵抗、下は102円半ば〜100円が中期的な支持帯。

【ファンダ】原油相場は方向感に欠ける一方、米金利動向と対円では日銀の政策調整思惑が交錯している感じでしょうか。

円サイドのボラで上下に振れやすい地合いが残りました。北米の通商ヘッドラインが落ち着けば、外部要因主導のボラはやや低下する可能性があります。

日々のトラリピ運用は、自己判断だけでは不安になることもありますが、マネースクエアのコンサルティングを受けながら資金管理を行っているため安心して取り組めています。

相場状況や通貨ごとの特徴を的確にアドバイスしていただけるので、自分の戦略に迷いが生じたときにも非常に助かっています。

おかげで安定感を持ってトラリピを続けられていると感じています。

今回の結果も、マネースクエアのトラリピでの運用です。トラリピの強みは、手間を抑えて継続できることです。

無理のない初期設計と月次点検で、長く続けられる仕組みを作りましょう。

「同じように試してみたい」と感じたら、まずは公式ページで詳細をご確認ください。

免責事項・広告表記

本記事は過去の運用実績と個人的な見解の共有であり、特定の投資行動を推奨するものではありません。金融商品の取引には元本割れを含むリスクがあります。最終判断はご自身の責任で行ってください。

本ページには広告(アフィリエイトリンク)が含まれます。リンク先の商品・サービスの詳細・条件は各公式サイトをご確認ください。

コメント